Kryptokunst – eine steuerliche Einordnung

Roland Moskat, StB, und Rüdiger Schaar, StB

Im März 2021 sorgte ein Kunstkauf für Schlagzeilen: Das Werk “Everydays. The First 5000 Days” des Künstlers Beeple wurde bei Christie’s für knapp 70 Millionen US-Dollar versteigert. Beeple, ein US-amerikanischer Digitalkünstler, hatte seit dem Jahr 2007 täglich ein Bild auf der Plattform “Tumblr” gepostet und daraus eine Collage geschaffen, die einen Rekordpreis für Kryptokunst erzielte. Ebenfalls sorgte für Aufsehen, dass die Auktion in der Kryptowährung Ethereum (ETH) abgeschlossen wurde: Der Käufer erwarb das Werk für 42 369,453 ETH. Wer Käufer des Werks ist, blieb lange ein Rätsel. Denn die Käufer treten stets unter einem Pseudonym auf.

I. Einleitung

Dieser sensationelle Kunstkauf ist kein Einzelfall: In der digitalen Kunstszene entwickelt sich seit einigen Monaten ein regelrechter Hype um diese sog. Kryptokunst. Neben rein auf das Handeln mit Kryptokunst spezialisierten Online-Marktplätzen erschließen Auktionshäuser und Galerien mehr und mehr diesen neuen Markt. Und auch die Kaufinteressenten springen auf diesen Zug auf. Es scheint so, als entwickele sich eine neue Generation von Kunstsammlern: jung, digitalaffin und in Zeiten von geringen Zinsen auf der Suche nach geeigneten Anlageformen. Aber auch ein wenig anonymer als bisher schon der Kunstmarkt. Ob die neue Form den Kunstmarkt revolutionieren wird, ob es eine Chance oder Gefahr für den Kunsthandel darstellt oder ob der Trend schon wieder vorbei ist, bleibt abzuwarten. Aufgrund der rasanten Entwicklung des Handelsvolumens und der Tatsache, dass auch die traditionelle Kunstszene sich den neuen Formen zuwendet, soll dieses Phänomen steuerlich beleuchtet werden.

II. Was genau ist Kryptokunst?

Ist es im klassischen Kunsthandel das Werk des Künstlers, welches gehandelt wird, so ist bei der Kryptokunst das Kunstwerk mehr oder weniger die bloße Verpackung. Gehandelt wird tatsächlich nur der sog. “Token”, und das ist im Falle der Kryptokunst ein sog. NFT (Non-Fungible Token). Hierbei handelt es sich um ein eindeutiges Token, also eine Reihe von digitalen Datenblöcken, die auf dezentralen Servern gespeichert sind und im Gegensatz zum Fungible Token, wie er bei Bitcoin oder anderen Kryptowährungen anzutreffen ist, nicht in Tranchen oder Teile aufgeteilt werden können. Er kann somit nur in der ursprünglichen Form übertragen werden. Dies macht ihn einzigartig und stellt die Echtheit sowie die Urheberschaft dar und schützt vor ungewollten Reproduktionen.

Künstler können gegen Gebühr ihre Kunst auf Plattformen “minten”, d. h. mit einem einzigartigen Token verbinden. So wird aus einer kopierbaren Datei ein fälschungssicheres Unikat. Bei jedem Weiterverkauf erhalten die Künstler bei den meisten Anbietern zudem einen kleinen Prozentsatz als Vergütung. Damit können NFT für viele Künstler ein profitableres Geschäft werden als der traditionelle Kunsthandel.

III. Wo und wie erfolgt der Handel?

Grundsätzlich kann jeder NFT erwerben. Die größte Plattform ist derzeit “OpenSea”. Daneben gibt es noch Markplätze wie Nifty Gateway, Rarible oder SuperRare, in denen verstärkt seltene Kunst in Form von NFT gehandelt wird. Aber auch Ebay plant, den Handel mit virtuellen Kunstgütern zu erlauben. Die Handelsgebühren der Marktplätze liegen zwischen 2,5 % und 5 % und werden üblicherweise vom Verkäufer getragen.

Die meisten NFT-Käufe werden in Kryptowährung bezahlt. Bisher hat sich Ethereum als führendes Zahlmedium etabliert. In seltenen Einzelfällen ist auch eine Bezahlung über Kreditkarte möglich, häufig wird hier in US-Dollar abgerechnet.

NFTs haben als Einzelstücke dabei immer den Wert, der ihnen zugeschrieben wird. Dieser hängt von verschiedenen Faktoren ab: Welche Bedeutung hat das Werk für mich, welche Einschätzung hat die Kunstcommunity und wie entwickelt sich der NFT-Markt weiter.

IV. Ertragsteuerliche Behandlung

Da es bislang keine Regelungen im Zusammenhang mit dem Handel von Token oder der Transaktion der Blockchain gibt, werden nach aktueller Lage bei der Besteuerung die üblichen Besteuerungsgrundsätze herangezogen. Zu dem Ergebnis kamen u. a. die Finanzbehörde Hamburg1 und die OFD Rheinland2 im Zusammenhang mit Bitcoins und übertrugen die Grundsätze teilweise auch auf andere Token. Eine endgültige steuerrechtliche Vorgabe, wie NFT zu behandeln sind, gibt es aktuell allerdings noch nicht. Mit Datum vom 17.6.2021 veröffentlichte das Bundesfinanzministerium zwar einen Entwurf eines BMF-Schreibens mit Einzelfragen zur ertragsteuerlichen Behandlung von virtuellen Währungen und von Token. Eine explizite Beurteilung und Bewertung von NFT blieb aber aus. Die Tatsache, dass das BMF im Vorfeld einen Entwurf des Schreibens veröffentlicht, zeigt aber, dass noch Ergänzungs- und Diskussionsbedarf besteht. Die endgültige Version bleibt insoweit abzuwarten. Die für andere virtuelle Währungen angeführten Regelungen zeigen aber eine klare Tendenz.

Leistung des Künstlers

Soweit es sich bei den Kunstwerken um anspruchsvolle Werke handelt, sind die Einkünfte des Kryptokünstlers den Einkünften aus selbstständiger Tätigkeit zuzuordnen. Dies ändert auch nicht die Tatsache, dass bei der Kryptokunst der Token gehandelt wird und kein klassisches Werk.

Nach ständiger Rechtsprechung des BFH übt ein Steuerpflichtiger eine künstlerische Tätigkeit gem. § 18 EStG aus, wenn “er eine eigenschöpferische Leistung erbringt, in der seine individuelle Anschauungsweise und Gestaltungskraft zum Ausdruck kommt und die über eine hinreichende Beherrschung der Technik hinaus grundsätzlich eine gewisse künstlerische Gestaltungshöhe erreicht”.3 Dies wird in den meisten Fällen der digitalen Kunst gegeben sein.

Die Beteiligung des Künstlers an den Weiterverkäufen, d. h. etwa eine an den Folgeumsätzen bemessene prozentuale Vergütung, dürfte ebenso wie die Vergütungen eines Künstlers durch die VG BildKunst zu den Einkünften aus selbstständiger Tätigkeit gehören.

Gewerblicher Kunsthandel

Beim gewerblichen Handel, etwa durch eine Auktionsplattform oder eine Galerie, sind die Einkünfte als Einkünfte aus Gewerbetrieb zu versteuern. Diese unterliegen konsequenterweise auch der Gewerbesteuer. Zwar ist auch dieser Punkt noch nicht eindeutig geklärt. Eine abweichende Einstufung erscheint uns aber nicht logisch und wäre systemwidrig. Jedenfalls ist nicht anzunehmen, dass derartige Einkünfte als Einkünfte aus freiberuflicher Tätigkeit oder als sonstige Einnahmen angesehen werden könnten.

Einkünfte eines Privatanlegers

Soweit Privatanleger Kryptokunst kaufen und verkaufen und das Kunstwerk nicht selber geschaffen haben, liegt i. d. R. ein privates Veräußerungsgeschäft im Sinne des § 23 EStG aufgrund von Veräußerungen von sog. “anderen Wirtschaftsgütern” des Privatvermögens vor,4 wenn der Zeitraum zwischen der Anschaffung und der Veräußerung nicht mehr als ein Jahr beträgt.

“Andere Wirtschaftsgüter” in diesem Sinne sind sämtliche vermögenswerten Vorteile, deren Erlangung sich der Steuerpflichtige etwas kosten lässt und die einer selbstständigen Bewertung zugänglich sind. Erfolgt die Veräußerung außerhalb der Jahresfrist, ist der Verkauf insoweit steuerfrei. Erfolgt eine Veräußerung innerhalb der Jahresfrist, bleibt der Gewinn steuerfrei, wenn der Gesamtgewinn (z. B. auch aus Bitcoin oder Goldverkäufen) die Grenze von 600 Euro nicht übersteigt. Lediglich soweit der Privatanleger durch die Nutzung des Wirtschaftsgutes, z. B. durch eine entgeltliche Nutzungsüberlassung, Einkünfte erzielt, verlängert sich die Spekulationsfrist auf zehn Jahre (vgl. § 23 Abs. 1 S. 1 Nr. 2 S. 4 EStG).

Es ist zu vermuten, dass der Fiskus eine Behandlung als Privatanleger vermehrt anzweifeln und einen gewerblichen Handel unterstellen wird. So wechseln die Token mitunter sehr rasch den Besitzer und vereinzelt werden große NFT-Bestände in sog. Wallets5 angesammelt. Analog der Abgrenzungskriterien des BFH beim gewerblichen Wertpapierhandel, können kurzfristiger und häufiger Umschlag Zeichen für einen gewerblichen Handel sein, wenngleich der BFH hier in der jüngeren Vergangenheit recht liberal auch mit sehr aktiven privaten Wertpapierhändlern umgegangen ist.6 Eine gewerbliche Betätigung setzt demnach voraus, dass sich der Steuerpflichtige wie ein Händler verhält. Aufgrund der Tatsache, dass bei virtuellen Währungen zahlreiche Geschäftsmodelle das Generieren zusätzlicher Einheiten virtueller Währungen durch Halten der Nutzungsüberlassung ermöglichen, sind die Kriterien entsprechend zu übertragen.7 Es gilt in solchen Fällen, die Käufe und Verkäufe sauber zu dokumentieren, um keine Angriffsfläche zu bieten.

V. Umsatzsteuerliche Behandlung

Die Behandlung analoger Kunstgegenstände wurde bereits ausführlich in Urteilen und Aufsätzen behandelt, weswegen wir auf deren Besonderheiten an dieser Stelle nicht eingehen wollen. Da es sich bei “herkömmlicher Kunst” um körperliche Gegenstände handelt, liegt hier eindeutig eine Lieferung im umsatzsteuerrechtlichen Sinne vor (und keine sonstige Leistung). Die umsatzsteuerliche Beurteilung von Kryptokunst ist bislang aber noch nicht Gegenstand eines gerichtlichen Verfahrens gewesen und auch im Schrifttum nur vereinzelt thematisiert worden.8 Jedenfalls können die Grundsätze, die für herkömmliche Kunstwerke gelten, nicht uneingeschränkt auf Kryptokunst übertragen werden, da hier keine klassischen körperlichen Gegenstände vorliegen. Um daher die umsatzsteuerliche Behandlung eingrenzen zu können, muss vorab definiert werden, ob es sich um eine Lieferung oder um eine sonstige Leistung handelt.

Eine Lieferung liegt immer dann vor, wenn an einem Gegenstand die Verfügungsmacht verschafft wird (§ 3 Abs. 1 UStG). Die Finanzverwaltung definiert als Gegenstand im Sinne des § 3 Abs. 1 UStG insbesondere körperliche Gegenstände (Sachen nach § 90 BGB, Tiere nach § 90a BGB). Sie fasst aber auch Sachgesamtheiten und solche Wirtschaftsgüter, die im Wirtschaftsverkehr wie körperliche Sachen behandelt werden, z. B. Elektrizität, Wärme und Wasserkraft, unter den Begriff der Gegenstände. Hiernach fallen also auch solche Wirtschaftsgüter unter die Definition, die rein körperlich nicht gegriffen werden können wie etwa Elektrizität.9 Unstreitig ist jedenfalls, dass z. B. bei der Ausgabe von gesetzlichen Zahlungsmitteln, zu denen nach der Rechtsprechung des EuGH inzwischen auch Kryp-towährungen gehören, eine sonstige Leistung vorliegt.10 Teilweise wird insoweit die Auffassung vertreten, dass rein digitale Wirtschaftsgüter keine körperlichen Gegenstände sein könnten.11 Hierbei muss u. E. jedoch nach der Art des jeweiligen digitalen Wirtschaftsgutes differenziert werden.12 Der entscheidende Aspekt ergibt sich bei näherer Betrachtung aus der Frage, ob das digitale Wirtschaftsgut einzigartig ist oder mehr oder weniger beliebig vervielfältigt oder herausgegeben werden kann. Mit anderen Worten: Existiert kein weiteres digitales und exakt gleiches Wirtschaftsgut, handelt es sich um einen einzigartigen Gegenstand. Demnach können u. E. auch virtuelle Wirtschaftsgüter, insbesondere die hier diskutierten NFT aufgrund ihrer eindeutigen Identifizierbarkeit und Einmaligkeit, als Gegenstand Elemente einer Lieferung sein. Wenn man zudem bedenkt, dass der Abnehmer in die Lage versetzt wird, mit dem erworbenen Wirtschaftsgut nach Belieben verfahren zu können und ihn wie ein Eigentümer nutzen und veräußern zu können, liegt hier der Schluss nahe, dass es sich bei der Kryptokunst um einen Gegenstand handelt, auf den die Vorschriften für Lieferungen Anwendung finden.

Selbstredend ließe sich auch die Auffassung vertreten, dass Kryptokunstwerke keine körperlichen Gegenstände darstellen und somit (praktisch als Ausschlusstatbestand) eine sonstige Leistung vorliegt.13 Aus unserer Sicht überzeugt diese Sichtweise jedoch nicht vollends. Wenn man jedoch für die weitere Betrachtung unterstellt, es handele sich bei den Kryptokunstwerken nicht um körperliche Gegenstände und damit nicht um eine Lieferung im Sinne des Umsatzsteuergesetzes, wären insoweit die Regelungen für sonstige Leistungen im Sinne des § 3 Abs. 9 S. 1 UStG anwendbar. Eine sonstige Leistung ist steuerbar, wenn und soweit der Händler diese im Inland gegen Entgelt im Rahmen seines Unternehmens ausführt. Bei der Veräußerung an einen Nichtunternehmer erfolgt die Veräußerung an dem Ort, von dem aus der Verkäufer sein Unternehmen betreibt (§ 3a Abs. 1 UStG). Erfolgt eine Veräußerung an Unternehmer, gilt der Umsatz gem. der Regelung des § 3a Abs. 2 UStG an dem Ort ausgeführt, von dem aus der Empfänger sein Unternehmen betreibt.

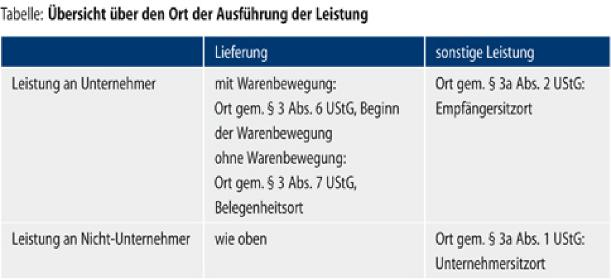

Diese Übersicht verdeutlicht die unterschiedlichen Behandlungen (nur Grundsatzdarstellungen ohne evtl. Ausnahmen):

Bemessungsgrundlage ist das Entgelt, das aufgebracht wird, um das Kunstwerk zu erwerben. Wie bereits dargestellt, erfolgt die Bezahlung dabei meist über Kryptowährungen wie Ethereum. Hierbei bemisst sich der Wert “nach dem Gegenwert in der Währung des Mitgliedsstaates, in dem die Leistung erfolgt und zu dem Zeitpunkt, zu dem diese Leistung ausgeführt wird. In analoger Anwendung des Art. 91 Abs. 2 MwStSysRL soll die Umrechnung zum letzten veröffentlichten Verkaufskurs erfolgen. Dieser ist vom leistenden Unternehmer zu dokumentieren.”14

Hinsichtlich des Steuersatzes muss gegebenenfalls differenziert werden:

Wird der Kryptokunstgegenstand durch den Künstler selbst veräußert, so ist zu prüfen, ob der ermäßigte Steuersatz von 7 % zur Anwendung kommen kann (§ 12 Abs. 2 Nr. 12 UStG). Zwar verweist diese Norm auf die Vorschriften zur Zolltarifierung. Hiernach gilt als Kunst wohl nur ein Werk, das nach hergebrachten Techniken hergestellt wurde, also z. B. malen oder zeichnen. Andere Techniken oder Materialien sind nicht begünstigt, so dass eine rein digitale Erschaffungsform möglicherweise auch nicht begünstigt wäre. Nun mag man aber einwenden, dass diese Tarifierung etwas aus der Zeit gefallen ist. So würde beispielsweise niemand behaupten, die von David Hockney geschaffenen iPad-Bilder seien keine Kunst im klassischen Sinne. Dennoch ergibt sich hier zunächst einmal eine zu beachtende Hürde.

Beim Verkauf von Kryptokunstwerken durch jeden anderen Unternehmer (z. B. Galerie oder Auktionshaus) oder sofern der ermäßigte Steuersatz nicht zur Anwendung kommen kann, ist der Regelsteuersatz von derzeit 19 % zu berücksichtigen.

Aufgrund der Anonymität auf den digitalen Marktplätzen erscheint ein Vorsteuerabzug aus dem Kauf von Krypto-kunst so gut wie ausgeschlossen. Denn die Berechtigung zum Vorsteuerabzug erfordert (neben anderem) vornehmlich eine ordentliche Rechnungsstellung einschließlich separatem Steuerausweis. Ob diese Anforderungen durch die Onlinemarktplätze erfüllt werden können, bleibt zumindest abzuwarten. Erfolgt der Verkauf hingegen durch eine inländische Galerie o. Ä., sollte ein Vorsteuerabzug ohne weiteres gewährleistet sein.

Eine Anwendung der Differenzbesteuerung, welche sonst im Kunsthandelbereich regelmäßig vorzufinden ist, setzt voraus, dass Kryptokunstwerke als körperliche Gegenstände angesehen werden können. Denn die Differenzbesteuerung ist auf den Handel von beweglichen Wirtschaftsgütern begrenzt.

VI. Erbschaftsteuerliche Einordnung

Für Zwecke der Erbschaft- und Schenkungsteuer können folgende Aspekte relevant sein:

- Im Privatvermögen: Steuerbefreiung für Kunstgegenstände oder Hausrat.

- Im Betriebsvermögen: (schädliches) Verwaltungsvermögen

Sofern sich Kryptokunst als Kunstwerk einordnen lässt (wofür vieles spricht), wäre grundsätzlich auch die Anwendung der Steuerbefreiungsvorschriften für Kulturgüter (§ 13 Abs. 1 Nr. 2 ErbStG) denkbar. Für die Einordnung als Hausrat lassen sich sicher auch gewichtige Gründe anführen, überzeugen mag dies jedoch nicht gänzlich. Schließlich ist diese Abgrenzung schon bei herkömmlichen Kunstwerken nicht zweifelsfrei, dies hängt u. E. auch entscheidend von der Bedeutung der Kunstwerke ab. Im Betriebsvermögen zeigt sich die Relevanz – zumindest soweit es nicht um den Handel mit Kryptokunst als (Haupt-)Geschäftszweck geht – deutlich bei der Frage, ob es sich bei Kryptokunst um sog. schädliches Verwaltungsvermögen handelt. Ein Blick in den Verwaltungsvermögenskatalog (R E 13b.21–23 ErbStG) offenbart jedenfalls keine sich unmittelbar aufdrängende Lösung. Sofern Kryptokunst als Kunstwerk im klassischen Sinne einzuordnen ist, wäre die Einordnung als schädliches Verwaltungsvermögen naheliegend (vgl. R E 13b.21 ErbStR). Würde man jedoch analog der umsatzsteuerlichen Klassifizierung davon ausgehen, es läge lediglich ein rechteähnliches Wirtschaftsgut vor, so findet sich in dem Katalog über schädliches Verwaltungsvermögen keine entsprechende Position. Wie bereits zur Umsatzsteuer beschrieben, liegt u. E. der Gedanke eines körperlichen Wirtschaftsgutes näher, so dass die Einordnung als schädliches Verwaltungsvermögen vorzunehmen ist.

VII. Für den Fiskus eine brisante Mischung

In der Vergangenheit wurde der Kunstmarkt immer wieder mit Geldwäsche und Steuerflucht in Verbindung gebracht. In den Augen der Finanzbehörden birgt die Verbindung aus Kunsthandel und digitaler Währung daher die perfekte Schnittstelle, um Erlöse am Fiskus vorbei zu schmuggeln.

Es ist daher zu Empfehlen, Käufe und Verkäufe lückenlos zu dokumentieren:

- Erfassung von Art und Umfang des NFT einschließlich Schaffungszeitpunkt des NFTs.

- Wann wurde das zugrunde liegende Wirtschaftsgut geschaffen?

- Dokumentation des Kauf- und Verkaufsdatums.

- Kauf- und Verkaufspreise (einschl. Kursumrechnung bei Kryptowährung) sowie Liquiditätsfluss.

Auch das BMF führt in einem aktuellen Arbeitsentwurf zur Kryptowertetransferverordnung15 an, dass die Anonymität eines der Hauptrisiken von Kryptowerten für den Missbrauch für kriminelle und terroristische Zwecke ist. Im Referentenentwurf ist daher geplant, dass Handelsplattformen künftig verpflichtet werden sollen, Informationen von Sendern und Empfängern zu erheben. Außerdem soll das Geldwäschegesetz künftig auch für Kryptowerte gelten. Transaktionen müssten dann ab einem Wert von 1000 Euro offengelegt werden. Ob jedoch die Verschärfungen im Geldwäschebereich für Kyptowährungen Auswirkungen auf NFTs im Kunstmarkt haben werden, ist derzeit nicht absehbar. Schließlich ist der Kauf von Kryptokunst neben der Zahlweise in Kryptowährung auch über herkömmliche Währung möglich.

1Vgl. FinMin der Freien und Hansestadt Hamburg v. 11.12.2017 – S 2256 – 2017/003-52, Erlass vom 11.12.2017 – S 2256-2017/003-52, DB 2018, 159.

2Vgl. OFD Nordrhein-Westfalen, 20.4.2018 – Nr. 04/2018, DB 2018, 1185.

3BFH, 23.9.1998 – XI R 71/97, BFH/NV 1999, 460.

4Vgl. OFD Nordrhein-Westfalen, 20.4.2018 – Nr. 04/2018, DB 2018, 1185.